A pesar de las dificultades de la pandemia, las cadenas agroindustriales están en un momento auspicioso por el aumento de los precios internacionales. Uruguay está abierto a los mercados globales, pero traducir mayores precios a mayor producción, lleva un tiempo.

Nicolás Lussich

Ing. Agrónomo MBA / Periodista

El otoño se plantó con sus mejores rasgos, en estos días de mañanas frescas y tardes de pleno sol, que aprovechan las cosechadoras para avanzar, la lechera para pastorear y los novillos para meter kilos. El clima -que lamentablemente causó fuerte daño en verano, en especial en la agricultura- muestra ahora su mejor cara.

También el mercado internacional de alimentos -al que se refiere buena parte de la producción agropecuaria del Uruguay- está en un momento excepcional. Más allá de la volatilidad esperable – en especial en el mercado de granos- lo valores se ubican en niveles cercanos a los máximos de los últimos siete años.

Aun así, ese aumento en el precio internacional tiene un cierto proceso para incorporarse en el valor native al productor. En Uruguay ese vínculo es transparente y claro, en contraste con Argentina, donde se interponen muy elevadas retenciones y restricciones a las exportaciones, Uruguay exporta libremente sus productos y las tendencias internacionales terminan llegando a la portera.

Esto se da de diversas formas según el rubro. En la agricultura, la soja es seguramente el producto que tiene un vínculo mayor y más automático con el mercado international. Como hemos explicado, en este caso parte de la producción se vendió a precios inferiores a los actuales, por las necesidades de financiar el cultivo para la siembra. Se estima que al menos un 40% de la producción se ha vendido a valores previos a la fuerte suba internacional. De manera que hoy el productor podrá ir vendiendo el resto a los actuales excepcionales valores y el promedio -la matemática manda- quedará a medio camino entre uno y otro escenario. Aun así, los nuevos precios son un claro impulso para la actividad agrícola en la próxima zafra.

Los cultivos de invierno (trigo, cebada, colza) lograron captar en parte la mejora del mercado; el aumento en el maíz (grano forrajero, el de mayor producción mundial) fue muy positivo para las partidas que no alcanzaron calidad industrial y se vendieron como forrajeras, tanto en trigo como en cebada. Para la siembra que está a punto de comenzar, el estímulo de precios actúa al 100%: los altos valores del trigo alientan a una expansión del área que podría ser de casi 20%. En el caso de la cebada, las malterías han incorporado hace varios años la referencia del valor del trigo en Chicago como parte del contrato de siembra. Para la colza, la referencia no es Chicago sino el mercado de futuros Matif, de Francia, con una dinámica related que permite ir haciendo ventas anticipadas de cara a la próxima cosecha.

El arroz es un caso specific, pues establece un precio convenio zafra a zafra, al que adhiere cerca de 70% de la producción. Los valores de exportación se promedian y el productor se enfoca en las chacras, aunque algunos arroceros y molinos hacen negocios aparte.

Ganados y frigoríficos.

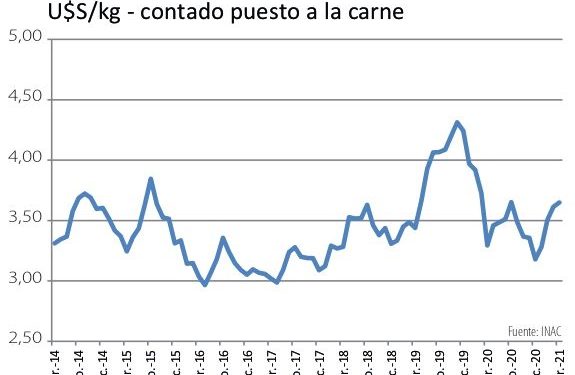

En el caso de la ganadería uruguaya, el rol del INAC es clave para divulgar y transparentar los precios en todos los eslabones de la cadena. Hay que poner en perspectiva lo singular de este caso: el sector cárnico es de los pocos que tienen referencias tan claras y actualizadas todas las semanas. Los integrantes de dicha cadena están expuestos permanentemente a la contraposición de sus valores con el promedio, una “presión competitiva” que no tiene otros sectores de la economía.

INALE está estableciendo algo parecido en lechería, aunque son casos distintos. Los consignatarios -obviamente- también tienen un rol muy relevante al publicar todas las semanas los valores de referencia de los negocios, y las pantallas han dado una notable fluidez comercial e informativa al mercado de reposición. Todo esto no quita que haya numerosos negocios de articulación vertical entre productores e industria, con contratos por volumen predefinidos y con precios premiados por diversas características (carne orgánica, carne de corral, and so forth.).

Hoy los precios internacionales están en suba ante la afirmación de la demanda China. Los problemas con el etiquetado han generado serios inconvenientes para el frigorífico afectado (BPU), y otros debieron re direccionar algunos embarques. Se espera que todo el asunto tenga una solución en pocas semanas. Mientras, el promedio de exportación vuelve a acercarse a los 4.000 U$S/ton equivalente carcasa, los buenos lotes de novillos ya alcanzan los 3,70 U$S/kg y los terneros promedian cerca de 2,40 U$S/kg, en una tendencia que recoge – precisamente- la buena demanda externa y también las favorables condiciones climáticas actuales.

El escenario es muy auspicioso y -si se consolida-, derivará en un aumento de la base de producción con más vientres y más terneros. Allí estará el principal impacto favorable para toda la economía. Dicho esto, en el sector cárnico hay un par de cuestiones a vigilar: la cada vez mayor dependencia de China y la presión sobre la inflación que los esperables aumentos en el precio de la carne puedan generar a nivel interno.

En el primer punto, sólo cabe ser realistas: si no hay avances en negociaciones comerciales que permitan ampliar mercados y cuotas en otros destinos, China seguirá mandando de manera cada vez más clara. Respecto al impacto en la inflación, para que se atenúe actuará el tipo de cambio, con un dólar que seguramente estará muy quieto en los próximos meses; el dilema estabilidad-competitividad no termina de quedar atrás.

Lechería récord.

En el sector lácteo, Conaprole es protagonista y su condición cooperativa implica algunas particularidades. Atenta la suba del mercado internacional, la empresa decidió esta semana aumentar un 7% el precio al productor. Llega así a un máximo desde 2015, medido en pesos reales (descontado por inflación, tal como muestra la gráfica adjunta). En dólares, alcanzó los 0,34 U$S/l.

La empresa anticipó la suba ante el reclamo de los productores, que veían como sus costos -pasa en el resto de los rubros- venían aumentando por las tendencias de subas en granos e insumos. La decisión se tomó a pesar de que el aumento en el precio internacional demora en llegar a los negocios de exportación. El mercado internacional de lácteos tiene como referencia a Nueva Zelanda, pero la situación comercial de Uruguay es bastante diferente. Los kiwis venden casi todo a China, cercana y voraz, Uruguay está más lejos y – si bien China va aumentando su importancia y se consolidará entre los principales destinos- hoy nuestro país vende principalmente a Brasil y Argelia; además tiene a Argentina como competidor cercano, que ofrece producto a precios menores, limitando las subas.

Además, así como en la carne, el sector lácteo uruguayo está limitado por la falta de avances en apertura comercial, teniendo que pagar aranceles de más de 10% en China que los neozelandeses no pagan. Por otra parte, la producción lechera tiene su mayor producción en la primavera, cuando aún los precios no habían tenido la fuerte suba que protagonizaron luego. Por todo esto el traslado del mercado internacional al productor demora. Claro que también sucede cuando bajan: no hace mucho la leche en polvo caía debajo de los 3.000 U$S/ton y -sin embargo- el valor pago a los productores se sostuvo. El sistema cooperativo atenúa las fluctuaciones sin desconocer las grandes tendencias del mercado international.

Así, es esperable que el precio al productor se siga fortaleciendo. Brasil está demandando leche, China no para de comprar y Uruguay ha hecho un buen trabajo comercial allí. El resto de los países deberá acompasarse a los nuevos valores de mercado, de lo contrario pueden quedarse sin producto.

Antes del aumento al productor, la remisión de leche a plantas en marzo marcó un nuevo récord: se ubicó 7% por encima del año pasado, y -considerando el año móvil- superó los 2.100 millones de litros remitidos en 12 meses, cifra que no tiene antecedentes en la historia de la lechería uruguaya (gráfica).

Cuando los nuevos precios se vayan incorporando, es esperable un nuevo avance de la producción lechera, que se ha sostenido contra viento y marea en los peores tiempos y ahora tiene una nueva oportunidad.

” Fuentes rurales.elpais.com.uy ”