Los mercados financieros entran en un terreno cenagoso. Durante el primer semestre, las rápidas campañas de vacunación y las decididas políticas de los bancos centrales han apuntalado la recuperación económica y han hecho volar a las Bolsas. Pero ahora cada vez surgen más dudas sobre la solidez del crecimiento. ¿La inflación recalentará las economías desarrolladas? ¿Cómo va a ser la retirada de estímulos en EE UU? ¿Cuánto pesará el sobreendeudamiento de las Haciendas públicas?

Para muchos gestores de fondos, las políticas monetarias han provocado un encarecimiento excesivo de la mayoría de activos financieros y alertan de próximas correcciones. Ante un entorno que se vuelve más complicado, una de las mejores fórmulas de inversión son los fondos flexibles, que se pueden ir adaptando a cualquier contexto de mercado y que tienen capacidad para invertir en una gama amplia de activos.

Juan Pablo Calle, gestor de estrategias cuantitativas y selector de fondos de Rentamarkets, explica que para la segunda parte del año están buscando “fondos con duraciones bajas, con vocación de retorno absoluto, que generen valor en cualquier contexto de mercado y en los que el gestor tenga flexibilidad a la hora de invertir”.

Un claro ejemplo de la necesidad de ser versatile está en la renta fija. La period de invertir solo en deuda soberana ha acabado. Las previsiones indican que en los próximos tres o cuatro años va a ser casi imposible ganar dinero con los bonos europeos, que ahora cotizan en máximos. Por eso es importante que los fondos todoterreno tengan la posibilidad de buscar otro tipo de activos.

César Pérez, director de inversiones de Pictet Wealth Administration, señala que las carteras con un 60% de Bolsa y un 40% de bonos soberanos “son historia”. Ahora toca incluir en las carteras “deuda soberana de países emergentes y activos alternativos”.

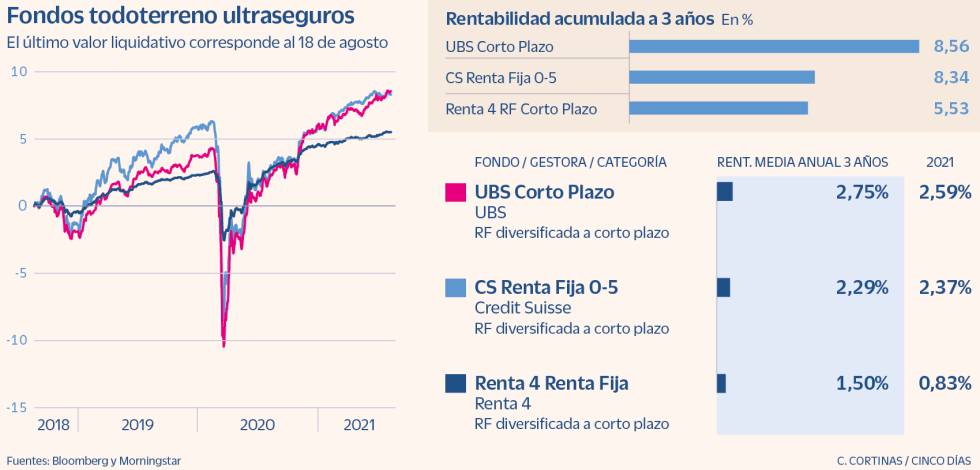

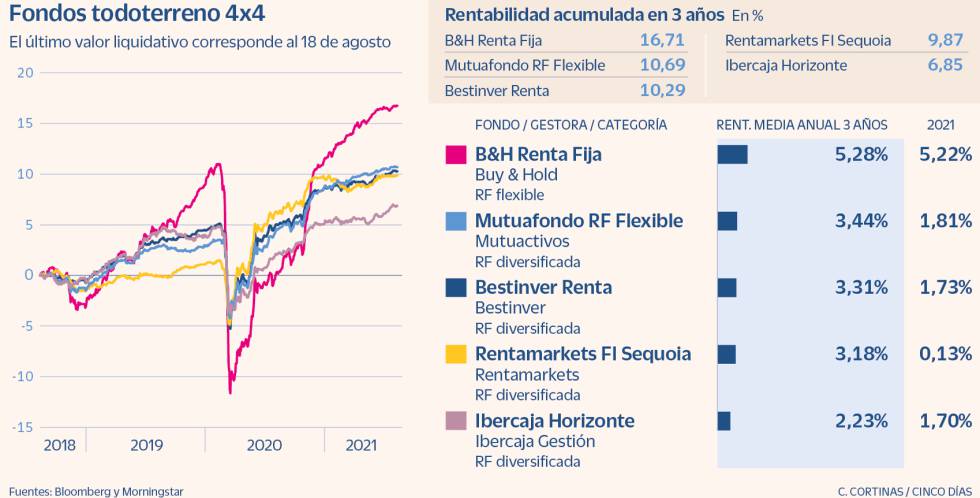

Dentro del mundo de los fondos todoterreno hay varias modalidades, cada una adecuada para un determinado perfil de riesgo. Están los todoterreno ultraseguros, que invierten en renta fija diversificada a muy corto plazo. Son los más robustos, los que menos volatilidad presentan, pero también los que menos corren: su rentabilidad es más limitada. Están también los 4×4, algo más ligeros, con capacidad para invertir en estrategias variadas, para comprar bonos con duraciones más larga. Un buen ejemplo es el B&H Renta Fija, que ha logrado un rendimiento del 16% en un año apostando por bonos de sectores malditos, como los hoteles.

Una categoría especial merecen los fondos todoterreno alternativos, que buscan fórmulas especiales para generar rentabilidad. Es el caso de Anattea Kutema, un fondo que consiguió esquivar las pérdidas incluso en los momentos de pánico financiero de marzo de 2020. En los tres últimos años ha generado una rentabilidad media anual del 4,2% utilizando, entre otras estrategias, posiciones de mercado impartial, por las que las inversiones en Bolsa se tratan de contrarrestar con inversiones bajistas, de modo que el fondo puede ganar tanto si la renta variable sube como si baja.

Otro fondo con una estrategia muy diferente a sus competidores es el Acacia Renta Dinámica, que consigue rentabilidad vendiendo una especie de seguros contra caídas bursátiles a otros operadores del mercado. La estrategia ha funcionado y en los últimos 10 años ha obtenido un rendimiento medio anual del 3,4% con muy poca volatilidad.

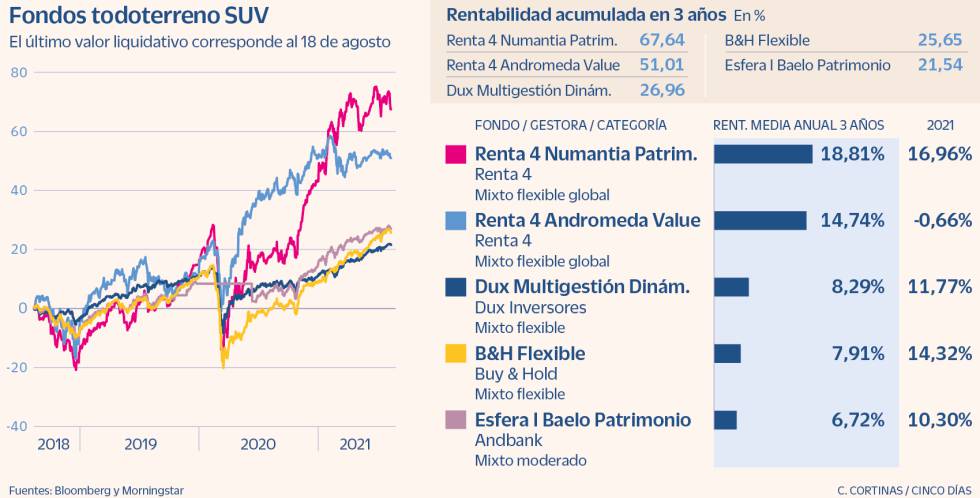

Por último, hay algunos fondos todoterreno más volcados en Bolsa, que permiten obtener altas rentabilidades e igual que los SUV (vehículo deportivo utilitario, por sus siglas en inglés) pueden ir tan rápido como cualquier turismo. En esta categoría destaca el fondo especializado en compañías tecnológicas estadounidenses, el Renta 4 Andromeda Worth, que ha rentado un 15% anual los últimos años. También está el fondo Baelo Patrimonio, de Andbank, que se enfoca en compañías de alta calidad que hayan pagado buenos dividendos durante muchos años.

Fondos ultraseguros: apuestas por deuda corporativa

Lograr rentabilidad con fondos de renta fija a corto plazo en una period en la que la mayoría de la deuda pública tiene rendimientos negativos es puro ilusionismo. Y, sin embargo, un puñado de gestores de fondos españoles han obrado el milagro. Gregorio Oyaga, de Credit score Suisse; José Ignacio Victoriano, de Renta 4, o Cristina Gavín, de Ibercaja, han sido capaces de conseguir retornos en los escenarios más complejos, y siempre con una volatilidad bajísima.

- Credit score Suisse Renta Fija 0-5. Se trata de uno de los fondos ultraseguros más fiables de las gestoras españolas. Durante la última década ha tenido una rentabilidad media anual del 3% y en el último año ha sumado un retorno del 5%. La mayoría de los bonos en los que invierte tienen duraciones de menos de tres años. Ahora tiene deuda española, bonos de bancos (CaixaBank, Raiffesen Financial institution) y de la farmacéutica Bayer. Ante la situación de menor volatilidad, el gestor, Gregorio Oyaga, ha optado por aumentar la liquidez, que representa el 36% de la cartera.

- Renta 4 Renta Fija Corto Plazo. José Ignacio Victoriano es uno de los referentes en la gestión de renta fija en España. Sus fondos llevan años colocados entre los más rentables de su categoría. El Renta 4 Renta Fija ha acabado con rentabilidades positivas en seis de los últimos siete años, y en el presente ejercicio lleva el mismo camino. El 78% de su cartera está ahora invertida en deuda corporativa a corto plazo, de emisores como los bancos italianos Intesa Sanpaolo y Unicredit, o las eléctricas Naturgy y Électricité de France.

- UBS Renta Fija. Es otro de los fondos ultraseguros que cuenta con la máxima calificación Morningstar, cinco estrellas. Tiene sobre todo deuda corporativa y posiciones cortas sobre el bund alemán.

Fondos 4×4: más liquidez para aprovechar las oportunidades

Los fondos de renta fija 4×4 tienen menos restricciones que los ultraseguros a la hora de invertir. Así, pueden comprar bonos a plazos más largos y hacer apuestas oportunistas. Una de las claves para lograr retornos en un entorno de tipos cero ha sido ir virando desde la deuda soberana hacia emisiones de compañías de calidad. También, aprovechar momentos convulsos en la política italiana o española para comprar emisiones con cupones atractivos. Aunque los próximos trimestres se plantean muy complicados para este tipo de activos, con la progresiva normalización de las políticas monetarias de los grandes bancos centrales, un puñado de fondos están preparados para poder avanzar por este nuevo terreno. La flexibilidad y la capacidad de adaptación es basic.

- B&H Renta Fija. Rafael Valera, gestor del fondo, ha logrado acumular una rentabilidad media anual del 4,6% en los últimos cinco años. Los últimos doce meses han sido espectaculares, con un retorno del 16,5% gracias a su apuesta por bonos de compañías que operan en sectores muy castigados por la pandemia, como los hoteles o los cruceros.

- Mutuafondo Renta Fija Versatile. La gestora de activos de Mutua Madrileña se ha distinguido siempre por unos excelentes resultados en la gestión activa de fondos de renta fija. Su producto versatile fue el líder de rentabilidad de su categoría en 2020. Los gestores dejaron buena parte de la cartera en liquidez, esperando buenas oportunidades de mercado. Además, hicieron un uso inteligente de las coberturas frente a la subida de tipos e inflación. En doce meses ha rentado un 5,5%.

- Bestinver Renta. Esta gestora siempre se ha destacado por sus fondos de Bolsa, pero desde que ficharon al equipo de renta fija de Mutuactivos, sus fondos de bonos han volado. Se ha revalorizado un 3,3% de media anual desde 2018.

- Rentamarkets Sequoia. Ha tenido un retorno espectacular desde su lanzamiento, un 3% anual en tres años. Su gestor, Ignacio Fuertes, cube que ahora están acumulando mucha liquidez a la espera de buenas oportunidades de mercado.

- Ibercaja Horizonte. Otra de las gestoras de referencia en renta fija. El fondo, algo más conservador que los anteriores, logra una rentabilidad media anual del 2,2% en los últimos diez años. La mayor parte de la cartera está en deuda corporativa.

Fondos híbridos: plegando velas ante los vaivenes que se vienen

Invertir en bonos no siempre es imprescindible para lograr algo de rentabilidad con poco riesgo. Varias gestoras españolas cuentan con fondos de inversión que utilizan derivados, futuros y coberturas para conseguir este objetivo. Su vocación es conseguir retornos, aunque sean bajos, incluso en momentos en los que el mercado de deuda se pone difícil.

- Belgravia Epsilon. La gestora es uno de los referentes españoles en la gestión alternativa. Combina posiciones largas con posiciones bajistas para reducir el riesgo de mercado del fondo. Su rentabilidad media anual ha sido del 7% en la última década. Ahora tiene un nivel de liquidez del 42% y parte de la cartera está en posiciones cortas.

- Anattea Kutema. Esta gestora de reciente creación basa su estrategia de inversión en el análisis cuantitativo. Su objetivo es que la volatilidad máxima anual no supere el 5%. Combina posiciones estables, con inversión en otros fondos y posiciones cortas. En los últimos tres años ha rentado un 4,9% de media anual.

- Dunas Valor Versatile. Uno de los principios básicos de esta gestora es invertir en función de un presupuesto de riesgo, sin tener limitaciones específicas respecto al tipo de activo. Si los bonos híbridos son más atractivos que la Bolsa, compran los primeros. El fondo gestionado por José María Lecube tiene una visión muy defensiva para el segundo semestre. En el último año ha rendido un 13,7%.

- Renta 4 Nexus. Este fondo tiene plena libertad para invertir en bonos o acciones. Tras aprovechar el tirón bursátil del primer semestre, el gestor ha reducido el riesgo de la cartera y tiene menos del 30% en renta variable.

- March Internacional Torrenova. La familia March ha invertido tradicionalmente a través de su sicav Torrenova, un vehículo muy preocupado por la preservación del capital. Hace diez años el grupo Banca March lanzó una réplica de la sicav en formato de fondo luxemburgués. Su rentabilidad media anual ha sido moderada, del 1,86%, pero a cambio ha gozado de una volatilidad baja. Ahora tiene el 22% de la cartera en liquidez y la exposición a Bolsa es de solo el 18%.

Fondos SUV: máxima velocidad sin perder un ápice de seguridad

Invertir en fondos de Bolsa es sinónimo de riesgo. Conlleva obtener a largo plazo mejores rendimientos, pero con mayor volatilidad. Sin embargo, algunos vehículos, por su diseño, han demostrado que son capaces de conseguir muy buenos retornos, al tiempo que en las caídas lo hacían mejor que sus rivales. Son la réplica de los vehículos deportivos utilitarios (SUV, por sus siglas en inglés), que alcanzan las mismas velocidades que los coches normales y a la vez poseen características propias de los todoterrenos, como una mayor altura libre al suelo.

- Baelo Patrimonio. El gestor y expiloto de aviones Antonio Rico creó este fondo con la vocación de que fuera más resistente a la volatilidad que sus rivales. Además de tener un 40% de la cartera en bonos, la parte de Bolsa la invierte en compañías que lleven varias décadas repartiendo un dividendo creciente, como garantía de un steadiness más sólido. Su retorno medio en los tres últimos años ha sido del 7%.

- Dux Multigestión Dinámico. Esta gestora bilbaína ha logrado las cinco estrellas Morningstar para su producto mixto. El fondo ha rentado un 8,3% de media anual desde 2018. Ahora tiene el 85% de su cartera invertido en Bolsa, aunque sobre todo a través de fondos de inversión de otras gestoras, como el Magallanes European Fairness o el Fundsmith Fairness.

- B&H Versatile. La gestora valenciana Purchase & Maintain ha obtenido muy buenos resultados con sus fondos de bonos y con el de renta variable (volcado en tecnología). Por lo tanto, su fondo mixto también ha disfrutado de muy buen desempeño, un 8,9% de media anual desde 2011.

- Numantia Patrimonio y Andromeda Worth. Estos dos fondos de Renta 4 asesorados por inversores no profesionales han sido la revelación del sector. El primero ha rentado un 19,6% de media anual en los tres últimos años y el segundo, un 14,8%. En ambos casos han registrado caídas inferiores a sus rivales en los peores momentos bursátiles. Los gestores de Andromeda redujeron mucho la exposición a Bolsa a finales de 2020, pero con la corrección de las tecnológicas han vuelto a invertir.

” Fuentes cincodias.elpais.com ”